三夫户外IPO:多重挤压致业绩、毛利率逐年下滑企业动态

4月30日,三夫户外出现在在证监会新增预披露名单中,拟于深交所中小板上市。作为国内首家专业从事户外用品连锁零售企业,三夫户外IPO备受关注。然而,其上市前业绩、毛利率均出现下滑,此外存货攀升及依赖供应商风险也日益凸现。

据招股书,2011年-2013年三夫户外扣除非经常性损益后的归属母公司股东的净利润分别为3309万元、2709.81万元和3220.28万元,净利润下滑趋势明显。此外2014年一季度经审计的净利润为93.93万元,同比大降44.55%。

三夫户外解释称:“由于专业户外零售渠道受整体宏观经济、零售行业增长态势以及电子商务和商场渠道的冲击影响较大,使得公司面临的外部竞争环境日趋严峻,如果在未来一段时间内公司不能进一步增强盈利能力,提升产品市场占有率,将有可能面临业绩进一步下滑的风险,甚至可能出现上市当年营业利润较上年大幅下滑 50%以上的风险。”

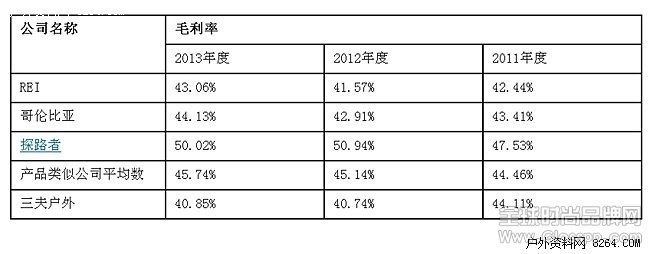

毛利率逐年下降或是三夫户外利润下滑的直接原因,现报告期内其综合毛利显著低于同行。

(数据来源:三夫户外招股书)

数据显示,3年来,和可比户外公司平均毛利率相比,三夫户外的毛利率低于平均值45.74%,而户外运动品牌商REI、哥伦比亚和探路者近年来毛利率却表现平稳。

分类来看,三夫户外收入最大的服装类毛利率从2011年的55.03%降至2013年的39.07%,鞋袜类和装备类毛利率也分别从2011年的45.69%和45.95%降至2013年的42.16%和42.67%。服装类户外用品毛利的大幅下滑拉低了综合毛利率。

三夫户外称,近两年毛利率有所下降,主要系公司为回笼现金流、减库存而大力度打折促销所致。

根据三夫户外的盈利模式,其主要利润来源是商品的购销差价。一旦打折促销而供货商供货折扣不变,则意味着压缩了利润空间,其毛利率必然下滑。

事实上,受市场竞争加剧和电商的崛起的双重挤压,终端销售疲软不仅造成毛利下滑,还导致其存货逐年增高。

2011年三夫户外存货为1.05亿元占流动资产65.19%;2012年上升至1.15亿元;2013年达到1.32亿元占比57.12%。

分析人士表示:“三夫户外经营模式有点像大型超市,优点是产品种类丰富多样, 缺点是没有自己的品牌,没有定价权,所以比较容易受制于供货商,同时也不能分散市场对某一类产品需求下降的风险。

据悉,目前三夫户外有近300家供应商,其中主要的供应商有20多个。尽管供应商较多,但三夫户外近三年向前五大供应商采购额占总采购额的65.56%、59.86%及60.62%,在这五大供货商,保持较为长期合作的是上海飞蛙商贸有限公司、威富服饰(中国)有限公司、湛江市玛雅旅游用品有限公司及南京诺诗兰户外用品有限公司。其中,上海飞蛙商贸有限公司是三夫户外第一大供应商。

上海飞蛙商贸有限公司主要供应始祖鸟品牌产品,该产品也是三夫户外较为依赖的“拳头产品”,据招股书披露,2013年始祖鸟品牌产品平均销售价格下滑5.66%,但三夫户外平均采购成本却下滑了3.07%。

也就是说,三夫户外目前面临着销售价格下降幅度远大于采购成本的下降幅度的尴尬局面。

究其原因即为没有定价权,既没拿到供货商更多的折扣,也难以在销售端有更多提价权,这正是目前三夫户外面临的盈利困局。

或正是基于此,三夫户外此次IPO募资2亿元,拟投向营销网络建设、信息系统升级改造及补充流动资金,其中大部分募资将用于营销网络建设。